Рост инфляции не прекращается ни смотря на все попытки ЦБ.

На сегодня её уровень уже превысил годовой прогноз и составил 7.54% (при потолке прогноза в 7.5%). Через 10 дней будет заседание ЦБ, на котором могут в очередной раз поднять уровень ключевой ставки, чтобы обуздать инфляцию.

В какие акции стоит инвестировать при высокой инфляции и ставки ЦБ, а в какие не стоит

Прямая линия с президентом

Уже представляю, как 14 декабря, на прямой линии с Путиным, будет обсуждаться вопрос о заблокированных активах россиян.

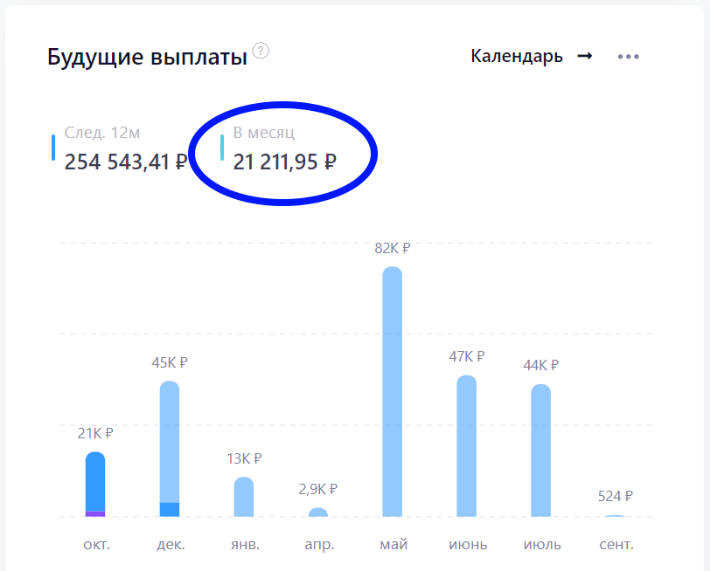

Очередная планка по пассивному доходу преодолена, мой портфель приносит больше 20 000 рублей в месяц

На днях мой портфель в плане средней ежемесячной дивидендной доходности перешагнул рубеж в 20 000 рублей!

Кто-то скажет, что сумма небольшая, но стоит заметить, что это абсолютно пассивный доход, который будет поступать мне вне зависимости от того, что я буду делать и чем заниматься.

Если быть точным, то согласно данным сервиса, где я веду учёт инвестиций, мой ежемесячный дивидендный доход на данный момент составляет 21 212 рублей:

Сколько денег нужно инвестировать в акции, чтобы получать 20 000 рублей в месяц?

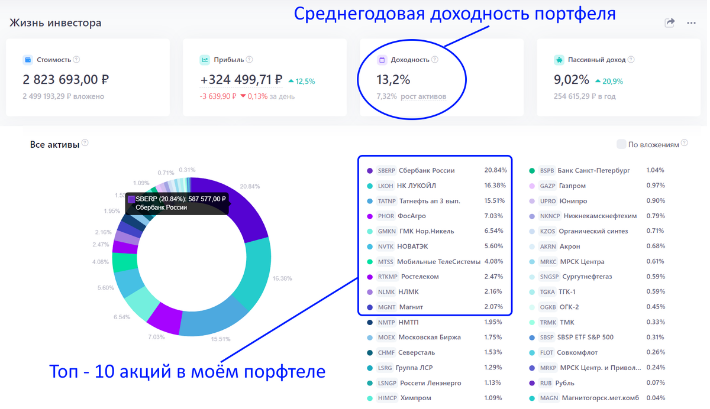

Итак, все данные, которые я вам показываю, основаны на моём реальном инвестиционном портфеле у брокера СБЕР. Свой портфель я уже почти 4 года собираю на основе дивидендных акций нашего фондового рынка.

Так что, эти суммы - не плод каких то расчётов или прогнозов, это объективная действительность, которая показывает какой примерный среднемесячный дивидендный доход можно получить с портфеля в 2.8 млн. рублей инвестируя в российские дивидендные акции.

Мой портфель:

У меня в портфеле 30 дивидендных акций, но основной капитал находится в первых 10.

Среднегодовая доходность портфеля за весь срок моей инвестиционной деятельности (3 года 9 месяцев) составляет +13.2% годовых.

Дивидендная доходность не входит в эти проценты, она считается отдельно и находится на уровне 9% годовых.

Что дальше?

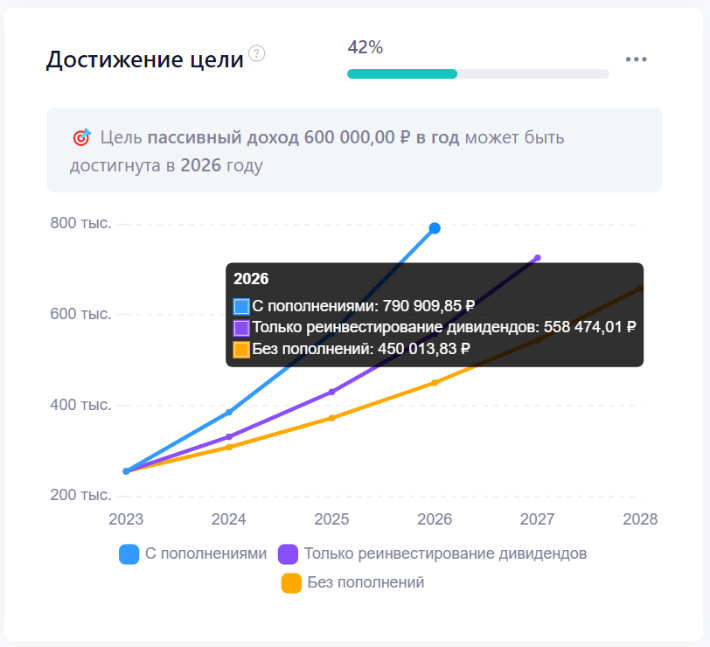

Моя цель-это финансовая независимость за счёт дивидендных выплат с портфеля.

Свою цель я разбил на 3 этапа:

25 000 рублей ежемесячного дохода

100 000 рублей ежемесячного дохода

200 000 рублей ежемесячного дохода

Пока я почти реализовал первый этап своей финансовой независимости.

Например, к середине 2025 года мой портфель будет приносить около 50 000 рублей в месяц, а это уже более приятная сумма!

На конец 2026 года, согласно прогнозу сервиса, основанному на моём текущем портфеле, его доходности и графику пополнения, я получу 790 000 рублей дивидендных выплат за год или 66 000 рублей в месяц!

Заключение

Как видите, инвестирование в дивидендные акции способно создать пассивный источник дохода.

Я продолжу увеличивать свой капитал на фондовом рынке и делиться своим опытом и результатами с вами! Уже через 6 дней я получу зарплату на основной работе и инвестирую в рынок очередные 50 000 рублей.

Подписывайтесь на мой ТЕЛЕГРАМ канал, там еще больше полезной информации.

Портфель из акций РФ для дивидендной зарплаты

Подготовил портфель из акций российских компаний, приоритетом которых является выплата дивидендов. Подборка подойдет для инвесторов, главная цель которых – получение дивидендного потока.

В таблице с портфелем указал прогнозный размер дивидендов, которые ожидаются к выплате в течение следующих 12 месяцев. Дивидендная доходность в % указана к текущей цене акции.

Минимальная стоимость такого портфеля акций около 62 000 руб. Дивидендами на горизонте следующих 12 месяцев портфель может дать порядка 6 800 руб (ожидаемая дивидендная доходность портфеля 10,9%)

Ввиду непростых экономических условий, ряд компаний отказывается от выплат дивидендов по причине роста неопределенности касательно будущих доходов. Постарался отобрать из разных секторов наиболее крепкие компании с низкой вероятностью отмены дивидендов.

Ожидаемая среднегодовая доходность портфеля (курсовой рост + дивиденды) около 15-25% годовых на горизонте 3-5 лет.

Эксель-таблицу с портфелем для расчета закупок под вашу сумму можно скачать в телеграм.

Помимо акций желательно наличие в вашем инвестиционном портфеле инструментов с фиксированной доходностью и меньшим риском (депозиты, накопительные счета, облигации). Доля доходных и защитных инструментов в портфеле подбирается под цели, сроки и склонность к риску конкретного инвестора.

Не является индивидуальной инвестиционной рекомендацией.

Питер Линч о способе купить акции задаром

«Ищите компанию, где стоимость активов на акцию превышает рыночную цену акции. В этом случае можно купить акции задаром».

Питер Линч – американский финансист и инвестор, руководил крупнейшим в мире инвестиционным фондом Magellan Fidelity.

Речь идет о мультипликаторе P/BV. Если его значение находится в диапазоне от 0 до 1, это значит, что стоимость активов на акцию превышает рыночную цену акции.

👍 Примеры недооцененных акций РФ по P/BV:

▪️Банк Санкт-Петербург 0,55

▪️Русагро 0,78

▪️Эн+ 0,82

👎 Примеры дорогих компаний, исходя из P/BV:

▪️Фосагро 5

▪️ЯТЭК 6,8

▪️FixPrice 12,1

Стоит отметить, что далеко не все компании можно оценивать по P/BV. Так, например, мультипликатор не подойдет для оценки IT-компаний, которые имеют большую долю нематериальных активов.

Ресурс, где можно следить за мультипликатором по российским компаниям, выложил в своем блоге в телеграм. Прямую ссылку поставить не смог - сайт ругается.

Сбер, кстати, уже практически отыграл большую часть своей недооценки. В 2022 году банк отдавали за 0,5 от капитала! Сейчас уже 0,9, т.е. близко к историческому среднему для Сбера 1,1-1,2.

Важно понимать, что оценивать компании только по P/BV недостаточно. Недооценённые компании могут оставаться таковыми годами при отсутствии драйверов роста.

Не является индивидуальной инвестиционной рекомендацией.

Ипотечный пузырь на грани! Что будет с ипотекой в 2023 году?

-

@DiscoTrash

@DiscoTrash

- 1007 дней назад

- 0

- 0

Как ужесточение работы с ипотечным кредитованием со стороны центрального банка скажется на рынке недвижимости? Сегодня поговорим о схлопывании ипотечного пузыря цен, как будут обстоять дела у застройщиков с продажами и кому важно быстро продать свои объекты.

Война между Центральным банком и Министерством строительства вышло на новый виток. Минстрой заинтересован в реализации национального проекта доступное жилье и поэтому почти 3 года поддерживает идеи низких ипотечных ставок.

Но вот в чем загадка, чем ниже спускались ипотечные ставки, тем менее доступным становилась жилье.

После начала СВО, с 24 февраля 2022 года Центральный банк Российской Федерации на короткий период поднял ключевую ставку и вслед за этим ипотека на вторичное жилье прошлой весной взлетела до 17%. При этом застройщики ликовали.

Ставка по льготной ипотеке удержалась на уровне 7 процентов. Это поставило рынок весной прошлого года в неравное положение.

Застройщики свои объемы и еще как-то продавали, а вот вторичка к маю 2022 встала в 0.

Однако скоро стало ясно, что раздутые застройщиками цены в период с 2020 по 2021 годы, даже при 7-процентной ставки по ипотеке не давали им возможности удержать темпы продаж.

Что же сделали застройщики? Нет, они не стали плавно сдувать раздутые цены, а качать в них воздух и учудили самую бестолковую для всех участников рынка субсидированную ипотеку.

Напомню кратко в чем ее суть.

Суть ее в том, что застройщик на объект, который и так плохо продавался весной 2022 года накидывал сверху 20 процентов.

Банк эти 20 процентов получал как свое комиссионное вознаграждение. Получив комиссионное вознаграждение, банк делал условную ставку по ипотеке 0 %. Это создавало у покупателя иллюзию халявы, так как среднемесячный платеж по ипотеке становился равным арендному платежу такой же квартиры. Казалось бы, все выигрывают, но нет.

Поясню.

Как банк рассчитывал свое комиссионное вознаграждение, все просто: он закладывал средний срок погашение ипотеки, то есть 8 лет, но только нет никакого в России такого срока погашения ипотеки! Это цикл смены жилья.

То есть ипотеку не гасил заемщик. Он выставлял квартиру на продажу и погасил ее деньгами покупателя. Другими словами, у банка возникла ошибочная статистика — это ловит банк в ловушку с субсидированной ипотекой.

Если заемщик по такому кредиту не погашает ипотеку за 8 лет, в следующие за этим сроком годы банк несет убытки по данному виду кредитов.

Застройщик тоже ничего не выигрывает, а как выяснилось сегодня, так и вообще загнал себя в ловушку высоких цен.

Ему от этой накидки в 20 % все равно ничего не доставалось. Покупатель так вообще простите меня в 1 месте.

Поясню.

Возьмем конкретный пример у застройщика «А» в Новой Москве не выстраивалась очередь на покупку квартир по цене в 11,5 млн. рублей. Более того, в ранней очереди с данных корпусов у этого же застройщика на рынке переуступок такую же квартиру можно было купить по цене 10 млн. рублей, так как частные инвесторы были готовы давать дисконт.

А застройщик, чтобы откатить комиссию банку продает эту квартиру теперь заемщику по цене 13, 5 млн. рублей. Для покупки по такой программе нужно было найти как минимум 20 процентов первоначального взноса, который по сути и шел как комиссия банку.

Заемщик брал сумму займа размером в 10 млн. рублей и займ по сути равнялся цене такой квартиры на вторичном рынке. Надеюсь, понимаете о чем я?

То есть, если заемщик не справляется с кредитом, то продать такой объект на вторичном рынке он дороже 10 млн. рублей не смог бы. По сути заемщик становится рабом такой квартиры - или плати ипотеку все годы или просто отдай ключи банку. Свой первоначальный взнос ты не вернешь!

К чему я так подробно это вам рассказываю, потому, что субсидированная ипотека стала причиной 20-процентного роста цен на новостройки летом 2022 года.

На беду застройщиков к августу 2022 года ипотечная ставка на вторичное жилье стало падать и остановилась на уровне 10 процентов.

В этот момент и случился главный феномен 2022 года - квартиры у застройщиков, которые еще ждать год полтора, стали дороже, чем готовые квартиры в данных корпусах этих же застройщиков.

На этом беды не закончились.

Эльвира Набиулина с полной решимостью стала душить субсидированную ипотеку. И вот к февралю 2023 года похоже наступает неприятная развязка для всех - придется что-то делать с ценами.

По данным партнеров, продажи у застройщиков Санкт-Петербурга упали вдвое. Чуть лучше картина наблюдается в Москве.

Очевидно, что придется теперь не плавно сдувать ценовой пузырь, а суровыми скидками.

И вот уже девелопер Level Group завешивает всю Москву плакатами со скидками в 25-30 процентов. За ним и другие застройщики начинают тащить рынок вниз.

Теперь жертвами такого пузыря станут инвесторы и спекулянты и особенно пострадают те, кто покупал новостройки с ипотечным ключём.

Теперь очевидно, что игра субсидированная ипотека была иллюзией и рост цен не обуславливался реальным спросом на объекты, а был искусственной аферой банков и застройщиков.

Банки сейчас вообще не хотят говорить ни слова о теме субсидированной ипотеки, а застройщики буквально высасывают из пальца новые продукты со ставкой 4-5%, которые уже на прошлой неделе снова пригрозила прикрыть Эльвира Набиулина.

Рынок встал перед буквальным выбором: или снижаем или сидим без продаж.

Как это скажется на рынке вторичке.

Конечно же, покупатель сегодня смотрит как ведет себя рынок новостроек и сравнивает рынок готового жилья.

Ставка по льготной ипотеке с этого года 8%, ставка по вторичке 10%. И уж поверьте, если застройщики не начнут снижать цены, то покупатель будет выбирать в пользу готового жилья.

Что же делать инвестора в новостройке?

Пора фиксировать мелкие убытки, чтобы не получить крупные, особенно, если вы набрали такие объекты с ипотекой.

Приведу вам пример.

В январе этого года наш клиент скинул объект новостройки, который покупал у застройщика по цене 14 млн. руб. всего лишь за 12 млн. рублей. Вот такая нынче выгодная инвестиция в новостройки.

Изучайте пожалуйста рынок готового жилья. Пузырь субсидированной ипотеки сдувается и смотрите, чтобы он не сдул вас.

Если вам понравилась статья – то буду благодарен за подписку на мой ТГ-канал Блог адвоката и товароведа недвижимости, так вы точно не пропустите новые статьи.

Первые отголоски будущего кризиса в США. Грядёт обвал финансовых активов?

В мировой финансовой системе всё давно уже «не айс» это не является секретом даже не связанных с этой сферой людей.

И дело тут не только в коронавирусе или энергетическом дисбалансе. Дело во всей системе.

Приведём несколько примеров из истории, поскольку ретроспектива – один из немногих методов, подходящих для изучения кризисов, а затем рассмотрим текущую ситуацию в США.

Депрессия 1920 в США

1920-годы, названные в США «ревущими». На финансовых рынках царил спекулятивный бум – обычные американцы тратили свои сбережения на акции, ориентируясь исключительно на их рост, а не на показатели выкупаемых компаний.

Спрос увеличивался, цены следовали за ним, всё больше и больше людей втягивалось в эту гонку, что привело к закономерному пузырю. А ведь многие брали акции в кредит, надеясь легко рассчитаться по долгам; при этом во многих случаях залогом служили уже приобретённые акции.

Далее закономерный итог: достигнув определённого потолка, индексы (в первую очередь промышленный Доу Джонс) затормозили, что вызвало сначала небольшое снижение, а затем и панические распродажи в конце октября 1929 года.

Кризис Доткомов в 2000-х

Перенесёмся в более светлое будущее. Сейчас, наверное, уже мало кто помнит такую штуку, как доткомы – компании, работающие исключительно в интернете.

Вначале двадцать первого века, в связи с беспрецедентным развитием сети бурно выросла и электронная коммерция.

Отдельные успешные истории экстраполировали в глазах общественности на весь сектор, вынуждая вкладывать в новый вид бизнеса всё, что есть (и даже больше).

Это подстёгивало рост акций, рост выражался в повышении спроса, и в очередной раз данная карусель привела к надуванию пузыря. Многие скупаемые компании не имели ни прибыли, ни чёткой бизнес-модели, и выкупались просто за счёт принадлежности к сектору.

Эффект домино начался с Японии, правительство которой спешило поддержать новое направление бизнеса. Стоит отметить, что у Японии также был невероятный рост, который к моменту появления доткомов уже исчерпался полностью, а потому поддержка каких-либо проектов, не приносящих стабильной прибыли, становилась для этой страны ощутимым бременем.

В общем, пузырь сложился по стандартной схеме – дефицит ликвидности, попытка инвесторов спасти, что можно, что подстегнуло распродажи, да ещё и изменение ключевой ставки сыграло немалую роль.

Ипотечный пузырь 2007 года

Но на этом примеры не закончились. Поднимаем 2007 год. В этот период в США происходит бум недвижимости. Цены растут, продажи растут, отрасль генерирует невиданные средства.

В течение февраля-марта наблюдался застой на рынках. Волатильность была на исторически низком уровне. Кредитные спреды находились на низком уровне, что предвещало только хорошее.

Но как всегда, когда хочется заработать больше, то можно использовать один кредит как залог для другого. Эдакая пирамида, в которую вплеталось, также множество сомнительных кредитов, становилась всё выше – и всё менее устойчивой.

Мелкие банки стали получать убытки, которые пока не привели к большим проблемам в экономике, но число дефолтов по ипотечным кредитам стало расти.

Большинство людей полагало, что эти проблемы на одном из финансовых рынков не распространяются на другие. Фондовый рынок США продолжал свой небывалый рост и в мае достиг новых исторических максимумов.

Однако накопившаяся инфляция требовала выхода и ФРС начало поднимать процентную ставку. По мере роста процентных ставок возросли и платежи по обслуживанию долга (как по новым товарам, так и по старым с плавающей ставкой, которые привязаны к ключевой ставке).

Новые кредиты стали дорогими. Получение новых займов замедлилось, а доходы заёмщиков сократились. На этом фоне началось падение цен на финансовые активы.

Итог известен – ипотечный кризис привёл к финансовому кризису 2007-2008 годов, всё закончилось массовым снижением на финансовых рынках.

А что у нас сейчас?

Текущая ситуация похожа на предыдущие.

- Стоимость финансовых активов сейчас запредельна.

Коэффициент P/E индекса SP500 по историческим меркам выше среднего, что говорит о дороговизне рынка акций.

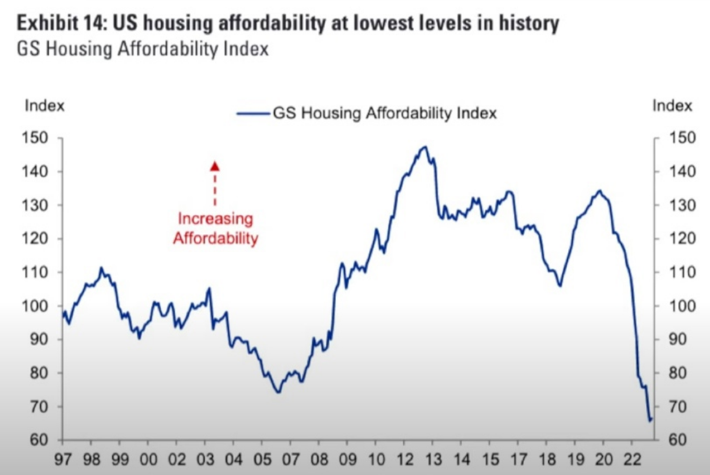

Недвижимость в США недоступна большинству американцам.

Коэффициент доступности жилья находится ниже уровня 2007 года (где был надут огромный пузырь).

График стоимости жилья.

- Сбережения на историческом низком уровне и это при рекордном кредитовании населения.

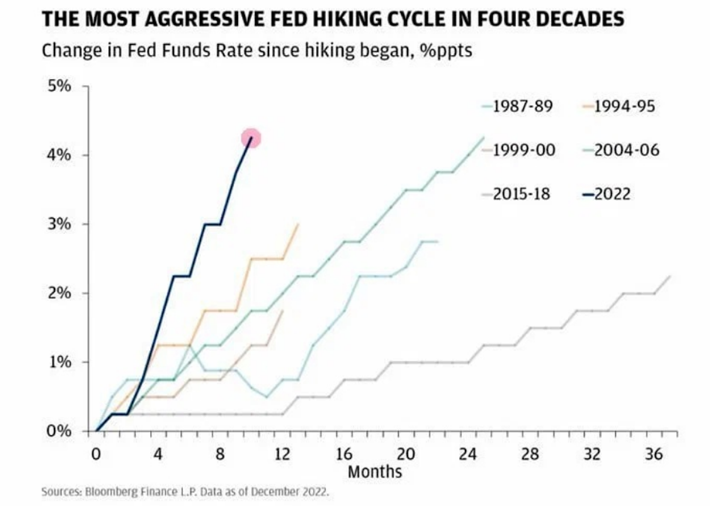

- Быстрый и стремительный рост процентных ставок, спровоцированный действиями ФРС.

Все эти признаки присутствовали в прошлом, и они неизбежно приводили к долговому кризису и лопанью финансовых пузырей.

Вчера акции SVB Financial Group рухнули на 65% на новостях о признании убытков в $1,8 млрд.

Банк спонсировал высокотехнологичные стартапы, которые получали финансирование от венчурных фондов.

Банк входит в топ-16 США по размеру активов.

Сейчас компания ищет нового инвестора для привлечения капитала.

В целом в банковском секторе США накопились крупные расчетные убытки по ценным бумагам. Которые могут продолжать увеличиваться по мере роста ставки ФРС.

На этом негативном фоне банки в разных странах также пошли вниз.

Европейский банковский индекс STOXX упал на 4,4% по состоянию на 08:25 по Гринвичу, зафиксировав самое большое однодневное падение с начала июня, при этом снизились большинство крупных компаний, включая: HSBC снизился на 4,5%, а Deutsche Bank снизился на 7,9%.

First Republic и New York Community, а также Signature Bank испытывают проблемы.

Разумеется, рано говорить «гоп». Одно падение – это всего лишь одно падение.

Но ситуация сегодня накалена до предела и каждое такое падение может стать той костяшкой домино, которая совершит обвал, возможно, крупнейший в новейшей истории.

Мы живём в интересное время. Остаётся только следить за развитием событий.

Буду признателен за поддержку поста лайком.

Как образовался пузырь на рынке недвижимости в США (2004 - 2007 г.) по материалам книги Рея Далио. История повторяется?

Образование «пузыря»: 2004 – 2007 год.

Лопнувший пузырь доткомов и шок от терактов в 2001 году вынудил Федеральную Резервную Систему (Центральный банк США) понизить процентные ставки с 6,5% вплоть до 1%.

Резкое сокращение процентной ставки стимулировало спрос за счёт дешёвых кредитов, что позволило экономике США быстро выйти из рецессии.

Однако, снижение процентной ставки заложило фундамент для образования нового пузыря.

В этот период экономика США росла на 3-4% в год, рост безработицы был ниже долгосрочного среднего уровня (4-5%), а инфляция колебалась в диапазоне 2 – 3,5%.

ФРС занималась стабилизацией инфляции, не обращая внимания на тревожные звоночки, а они были.

Инвестиционные активы (в том числе недвижимость) покупались на заёмные средства.

Долговая нагрузка домохозяйств выросла с 85% от располагаемого дохода семьи в 2000 году до 120% в 2006 году.

Цены на дома возросли более чем на 80% по сравнению с 2000-м.

С точки зрения роста это был самый масштабный рост цен за последние 100 лет в США (за исключение окончания Второй мировой войны).

По мере того как кредитования становилось более либеральным (банки не требовали подтверждение доходов), даже те, кто не приобретал дома, набрали долгов под залог недвижимости.

Кредиторы считали, что приобретение домов в кредит очень выгодным вложением.

Рост покупок в кредит подгонял увеличение цен, что привело к устойчивому росту ожиданий и появлению новых заёмщиков, не желавших упускать выгоду.

Рынок жилой недвижимости имел все признаки классического пузыря.

По историческим меркам цены слишком высоки.

В цены закладывается их быстрый рост в будущем от уже высоких уровней.

На рынке господствует бычий тренд.

Покупки финансируются за счёт займов.

Покупатели заключили контракты на небывало длинные сроки.

На рынке появились новые покупатели.

Сверхмягкая денежно-кредитная политика.

Строительные компании планировали строить новые дома на годы вперёд, рассчитывая на продолжающийся рост цен.

Рост цен на недвижимость стал главной темой в популярных журналах.

Например, вот обложка журнала TIME от 2005 года с лозунгом «Твой дом- твоя финансовая крепость».

На следующем графике вы видите уровни процентных ставок. Они стали самыми низкими с 1950-тых годов.

Тем временем на второй части графика вы видите рост коэффициента ипотечной задолженности по новым объектам.

Более высокие значения указывают на то, что первоначальные взносы по ипотеке стали меньше, а объём кредитных средств, наоборот, больше.

Тем временем общая инфляция находилась в разумных пределах, поскольку кредиты брались на покупку финансовых активов финансируемых за счёт займов (!).

Это позволяло ФРС держать ставки низкими, что стало большой ошибкой.

Ставки по кредитам были даже ниже инфляции.

Возникновение общеэкономического пузыря

В остальной экономике также были признаки пузыря.

Сбережения скатились до одного из самых низких уровней.

Иностранные инвесторы активно инвестировали в активы США, что позволяло сдерживать инфляцию за счёт укрепления валюты.

Приём кадров на промышленное производство сократился, и Америка быстро теряла долю на рынке экспорта, где набирали обороты развивающиеся страны (Китай и т.д.).

Однако эти потери были спрятаны за счёт роста деловой активности в строительном секторе, где уровень занятости вырос на 50% по сравнению с 1995 годом.

Значительный рост уровня задолженности на цели потребления, а не инвестирования – тревожный знак, поскольку потребление не генерирует доходы в отличие от инвестиций (!).

Сбережения не могут бесконечно сокращаться, а финансирование постоянно расти, что в конечном счёте приводит к проблемам с погашением кредитов.

В начале 2000 годов образовались новые каналы привлечения займов, которые привели к образованию теневого рынка займов.

Одним из таких каналов стали секьюритизированные продукты.

Например, CDO (Collateralized debt obligation) — облигация, обеспеченная долговыми обязательствами. Основной фокус этих структурированных долговых инструментов заключается в том, что банк упаковывал в CDO активы (ипотечные пулы) с разной степенью риска

За счёт смешивания плохих (рискованных) активов с хорошими, общий котёл получал наивысший кредитный рейтинг ААА, при этом за счёт более высоких платежей по рискованным долям, этот актив обладал намного более привлекательной доходностью, чем другие долговые инструменты, обладающие тем же кредитным рейтингом.

Получение высокого рейтинга открывало инструментам CDO дорогу в портфели крупнейших институциональных инвесторов (пенсионные фонды), которые могут инвестировать только в инструменты с рейтингом AAA.

Традиционные и теневые банки в то время не имели необходимых резервов (капитала) и выдавали слишком много необеспеченных кредитов за счёт различных манипуляций.

Таким образом, «пузырь» разрастался не только из-за низких ставок.

Он стал результатом комбинации из лёгких денег, слабого регулирования и рискованных финансовых инноваций(!).

Всё это работало до ближайшего экономического спада.

2007 год: пик пузыря

До 1 полугодия 2007 года всё было хорошо. Экономика чествовала себя отлично.

Рынок труда был устойчивым, а розничные продажи показывали рост, но уже тогда комиссия по ценным бумагам осознала, что с окончанием периода бума на рынке недвижимости бизнес-модель многих небольших кредиторов будет нежизнеспособной.

В течение февраля-марта наблюдался застой на рынках. Волатильность была на исторически низком уровне. Кредитные спреды находились на низком уровне, что говорит о том, что все хорошо.

Проблемы субстандартных кредитов (низкого качества) начали накапливаться.

Мелкие банки стали получать убытки, которые пока не привели к большим проблемам в экономике, но число дефолтов по ипотечным кредитам стало расти.

Большинство людей полагало, что эти проблемы на одном из финансовых рынков не распространяются на другие.

28 марта председатель Совета управляющих ФРС Бен Бернанке, выступая перед конгрессом, заявил, что «похоже, влияние проблем рынка субстандартных кредитов на экономику и финансовые рынки пресечено».

Фондовый рынок США продолжал свой небывалый рост и в мае достиг новых исторических максимумов.

В середине июня 2007 года доходность десятилетних казначейских облигаций (самый надёжный инструмент) достигла отметки 5,3% - рекорд с 2002 года.

По мере роста процентных ставок возросли и платежи по обслуживанию долга (как по новым товарам, так и по старым с плавающей ставкой, которые привязаны к ключевой ставке).

Новые кредиты стали дорогими. Получение новых займов замедлилось, а доходы заёмщиков сократились.

Люди стали сокращать расходы, а расходы одного — это доходы другого. Когда люди меньше тратят, то цены стремятся вниз, и экономическая активность снижается.

Помимо снижения деловой активности началось падение цен на финансовые активы.

Кому будет интересно инвестировать в акции с дивидендной доходностью 1-2%, когда долговой рынок даёт уже 5,3% (с более низким риском).

Падение цен на активы, в свою очередь, создают отрицательный «эффект богатства», который сказывается на экономике ввиду дальнейшего снижения расходов и доходов.

Пузырь лопнул в результате ужесточения денежно-кредитной политики (!).

Продолжение в следующей части...

Буду признателен за поддержку поста - лайком.

Самое большое падение рынка за весь период моего инвестирования

Друзья, добрый день.

Первый раз не знаю стоит ли записывать инвестиционный марафон в четверг. С одной стороны, не хочу терять такую интересную возможность немного увеличить свой портфель по вкусных уровнях. С другой стороны, опасаюсь ежедневного такого же падения на протяжении как минимум недели.

Не так давно все были рады Газпрому по 300, Сберу по 240 и ММК по 62. Вот вам новые минимумы.